中小型企業評價

之前與國外的評價人員一起討論在企業評價中是否應該使用投資資本市場價值(MVIC)或企業價值(EV)的方法。在本文中,作者討論了這兩個概念,並闡明了為什麼人們可能會使用其中一個而不是另一個。

定義

首先就這兩類的定義先行了解:

MVIC:股權市值加上投資資本債務部分的市值。

EV:MVIC,通常進行調整以消除全部或部分現金和現金等以及其他非營運資產。

市場法

在市場法下,我們通常採用:類比公司法或可比較交易法。在使用這兩種方法時,市場數據的來源都會提供我們用於計算市場倍數的標準的定義。例如,如果市場數據顯示價格與 EBITDA、帳面淨值、本益比等的倍數,且價格定義為 EV,則我們必須遵循市場資料來源所描述的 EV 定義。

在進行衡量時,一般會考慮使用某些市場倍數來對公司進行評價的有效性,但在大多數情況下,根據市場方法計算 MVIC 或 EV都相對較簡單。

收入法

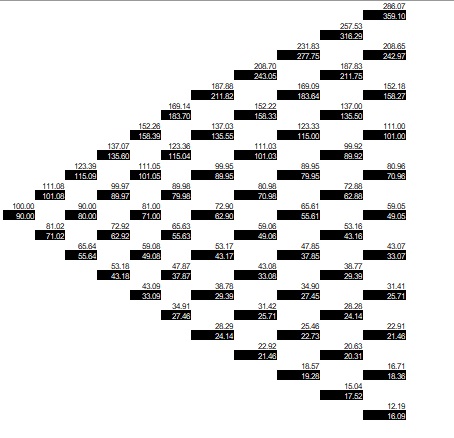

為了定義和理解如何在收入法下使用 MVIC 和 EV,一般會採用高登成長模型:

價值=貼現率-穩定成長率

其中價值指的是股權、MVIC 或 EV,右邊是穩定的收益流(例如股權淨現金流、投資資本淨現金流量),折現率和成長率穩定。

評估股權淨現金流量

價值定義:股權的市場價值。包括所有營運資產。

當我們將淨現金流折現為權益時,折現率通常使用 CAPM 或堆別法來制定。至少在理論上,我們的現金流將代表投資公司股權的投資者可用的現金。

將淨現金流量折現為權益的結果將是權益的市場價值。理論上,股權價值應涵蓋產生股權淨現金流所需的所有企業資產。這代表的是營運資金、設備、商譽等都包含在最終的股權價值中。

評估投資資本的淨現金流量

價值定義:MVIC。包括所有經營資產和附息債務。

當我們將淨現金流折現為投資資本時,我們使用根據加權平均資本成本(WACC)制定的折現率。投資資本淨現金流量衡量股東可用的淨現金流量以及向公司提供債務資本的債權人可用的現金流量。這些現金流量共同代表股權價值和投資資本債務價值。

我們通常將投資資本債務定義為有息債務,因為債務的現金流量源自於利息支出。到目前為止,MVIC 公式如下所示:

MVIC = 股權 + 有息債務

同樣,理論上,MVIC 應包括所有營運資產。此外,投資資本債務應包括公司永久資本結構中使用的有息債務。短期債務、季節性債務和相關利息支出應不計入投資資本債務計算。

MVIC 與 EV

儘管 MVIC 和 EV 都是使用投資資本的淨現金流量來計算的,但它們對投資資本的定義有所不同。

使用MVIC

MVIC常用於收益法和市場法的應用。

如果我們在將淨現金流折現為投資資本時選擇使用 MVIC,則我們承認特定資產和負債(即投資資本)被用來產生該現金流。因此,這些資產和負債應包含在 MVIC 計算中,其中包含必要的營運資金,可能包括或不包括現金。

為了從 MVIC 轉向股權,我們只需去除付息負債,得出以下公式:

股權 = MVIC – 付息負債

使用EV

EV 最常用於交易,通常在交易協議中定義,例如意向書。在實務上很看到採用EV來衡量商業價值。如果將淨現金流折現為投資資本後得出 EV 而不是 MVIC,這意味著什麼?

根據本文開頭所示的定義,EV 等於 MVIC 減去全部或部分現金或現金等價物。透過將我們之前討論的 MVIC 公式與 EV 的定義結合,我們得到以下結果:

EV = MVIC – 現金

EV = 股權 + 有息債 – 現金

如果我們選擇 EV 作為將淨現金流量折現到投資資本的結果,則表示現金(無論是全部還是部分)對於產生投資資本的淨現金流量並不是必需的,因為現金不是 EV 的一部分。本質上,我們是說現金是一種非營運資產,因此應該重新計入股本。

股本 = EV – 付息負債 + 現金

結論

從本質上講,MVIC 和 EV 之間的主要區別在於現金的處理方式。根據 MVIC,如果現金是營運資金的一部分,則現金將被視為營運資產並包含在權益價值中。在 EV 下,現金(全部或部分)不可出售或不可轉讓,且不計入股權價值。

因此在國外的評價實務中,大多採用計算 MVIC。主要原因如下:

- 中小型企業的所有者能夠在銀行零現金的情況下經營或放心地經營他們的企業。雖然也有例外,就是收入大部分來自按單一的收入。如果按單一收入金額很大且持續收到,那麼企業可能能夠在很少或沒有現金儲備的情況下實現最佳營運。

- 使用 MVIC 並在報告的正常化調整部分處理任何非營運現金似乎是合乎邏輯的。如果確定企業持有過剩現金,在此狀況下是先使現金餘額正常化,以達到營運資本的最佳水準。計算股權價值後,再將多餘的現金以及任何其他非營運資產添加到股權價值中。

參考資料來源:2024 年 11 月 13 日, NACVA:QuickRead